Mengetahui bagaimana sebuah bank menghidupi dirinya, sama dengan mengetahui bagaimana bank memperoleh keuntungan dari bisnisnya. Keuntungan tentu bermulai dari pendapatan. Keuntungan hanya akan diperoleh jika, tentu saja, jumlah pendapatan melebihi biaya-biaya.

Jadi, untuk memahami bagaimana sebuah bank menghidupi dirinya, dapat kita intip dari Laporan Keuangannya, khususnya Laporan Laba Rugi (Income Statement). Mari kita gunakan laporan keuangan BCA sebagai salah satu acuan. BCA adalah bank dengan nilai pasar terbesar di Indonesia. Selain itu, mungkin dapat kita tambahkan juga laporan keuangan bank besar lainnya seperti Bank Mandiri.

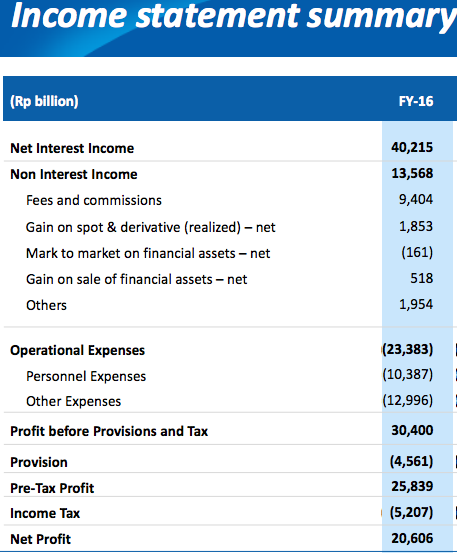

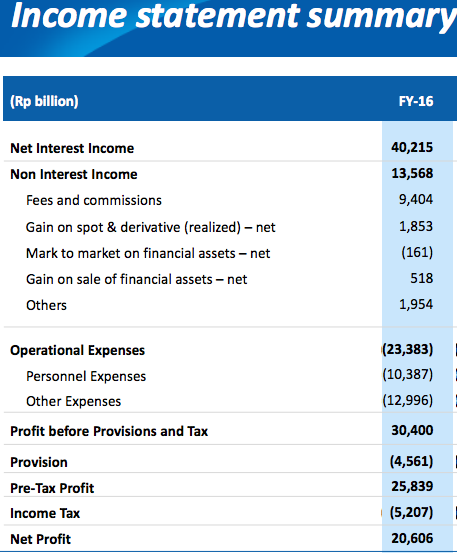

Untuk memudahkan bagi pembaca yang tidak terlalu familiar dengan laporan keuangan, khususnya laporan keuangan bank, yang ditampilkan adalah ringkasan Laporan Laba Rugi BCA untuk tahun 2016, bukan Full Statement of Income.

Untuk memudahkan bagi pembaca yang tidak terlalu familiar dengan laporan keuangan, khususnya laporan keuangan bank, yang ditampilkan adalah ringkasan Laporan Laba Rugi BCA untuk tahun 2016, bukan Full Statement of Income.

1. Net Interest Income (Pendapatan Bunga Bersih)

Seperti kita lihat pada tabel di atas, pendapatan (income) Bank BCA terbagi 2, yaitu:

- Net Interest Income (Pendapatan Bunga Bersih), dan

- NON Interest Income (Pendapatan BUKAN Bunga)

Pendapatan Bunga Bersih (Rp40 triliun) jauh lebih besar dari Pendapatan Bukan Bunga (Rp13 triliun). Apa itu Pendapatan Bunga Bersih?

Seperti kita tahu, model bisnis bank sebetulnya sederhana. Yaitu, mengumpulkan dana dari masyarakat dalam bentuk simpanan, dan kemudian menyalurkan atau meminjamkannya pada pihak yang membutuhkan dana. Bank akan memperoleh pendapatan bunga dari peminjam, dan tentu di sisi lain, bank juga harus membayar bunga pada nasabah yang telah menempatkan dananya pada bank, dalam bentuk tabungan, deposito dan lain-lain.

Seperti kita tahu, model bisnis bank sebetulnya sederhana. Yaitu, mengumpulkan dana dari masyarakat dalam bentuk simpanan, dan kemudian menyalurkan atau meminjamkannya pada pihak yang membutuhkan dana. Bank akan memperoleh pendapatan bunga dari peminjam, dan tentu di sisi lain, bank juga harus membayar bunga pada nasabah yang telah menempatkan dananya pada bank, dalam bentuk tabungan, deposito dan lain-lain.

Pendapatan bunga bersih adalah selisih antara Pendapatan Bunga Kotor (yang diperoleh dari peminjam dana/debitur) dikurangin dengan Biaya Bunga (bunga yang dibayarkan pada nasabah/deposan yang menempatkan dananya pada bank).

Karena, ‘simpan pinjam’ adalah bisnis utama bank, sebagian besar pendapatan bank-bank di Indonesia masih mengandalkan dari pendapatan bunga dari aktivitas simpan pinjam, termasuk BCA. Seperti angka di tabel di atas, lebih dari 75% dari total pendapatan BCA adalah Pendapatan Bunga Bersih, dari aktivitas simpan pinjam atau kadang disebut sebagai “traditional banking”. Sementara 25% lainnya berasal dari pendapatan BUKAN bunga.

Pola yang serupa juga terlihat misalnya pada Bank Mandiri, dimana sekitar 73% dari pendapatan operasional bank berasal dari pendapatan yang berkaitan dengan pemberian pinjaman.

Sebagai nasabah bank, Anda mungkin pernah mengeluh harus membayar berbagai biaya administrasi, misalnya biaya administrasi bulanan buku tabungan, biaya iuran tahunan kartu kredit, biaya transfer dana, dan lain-lain sebagainya. Betul, biaya yang tidak ada hubungannya dengan bunga ini juga merupakan sumber pendapatan yang cukup besar bagi bank, dan terus berkembang seiring dengan berkembangnya industri perbankan dan sektor keuangan secara keseluruhan.

2. NON Interest Income (Pendapatan BUKAN Bunga)

Lalu apa saja pendapatan bank yang BUKAN berasal dari bunga kredit pinjaman? Sebetulnya sangat banyak dan bervariasi, seperti berbagai macam biaya administrasi yang kita sebutkan di atas. Pendapatan bank dari area yang tidak berkaitan dengan pinjaman, mencerminkan fungsi dan pelayanan yang ditawarkan oleh bank kepada nasabahnya.

Bank, selain lembaga yang meingintermediasi pihak yang kelebihan dana dan pihak yang membutuhkan dana, juga adalah pelaku utama dalam memfasilitasi transaksi atau sistem pembayaran dalam ekonomi. Bank adalah perpanjangan tangan dari bank sentral (Bank Indonesia) dalam memainkan perannya dalam sistem pembayaran ekonomi nasional. Kita mungkin dapat membayangkan jika semua bank tutup dan fasilitas pembayaran lainnya, seperti ATM, online banking dll, tidak berfungsi. Ekonomi akan mengalami mati suri. Dari aktivitas yang berkaitan dengan sistem pembayaran ini, bank memperoleh berbagai macam pendapatan, seperti biaya transfer, cash management, komisi penukaran mata uang asing, dan lain-lain sebagainya.

Bank, selain lembaga yang meingintermediasi pihak yang kelebihan dana dan pihak yang membutuhkan dana, juga adalah pelaku utama dalam memfasilitasi transaksi atau sistem pembayaran dalam ekonomi. Bank adalah perpanjangan tangan dari bank sentral (Bank Indonesia) dalam memainkan perannya dalam sistem pembayaran ekonomi nasional. Kita mungkin dapat membayangkan jika semua bank tutup dan fasilitas pembayaran lainnya, seperti ATM, online banking dll, tidak berfungsi. Ekonomi akan mengalami mati suri. Dari aktivitas yang berkaitan dengan sistem pembayaran ini, bank memperoleh berbagai macam pendapatan, seperti biaya transfer, cash management, komisi penukaran mata uang asing, dan lain-lain sebagainya.

Fungsi bank yang makin berkembang menjadikan bank sebagai pihak yang dipercaya sebagai perantara dalam transaksi atau deal ekonomi. Bank, sebagai contoh, dapat menjadi pihak perantara yang dipercaya oleh importir dan eksportir dengan mengeluarkan L/C(letter of credit) untuk memfasilitasi aktivitas ekspor dan impor. Bank juga dapat melakukan yang sama untuk perdagangan dalam negeri, project deals, dan lain-lain.

Makin berkembangnya pasar modal di Indoensia, bank juga memainkan peran yang cukup penting dalam menyediakan pelayanan yang terkait dengan pasar modal. Memang, di Indonesia ada pembatasan-pembatasan bagi bank untuk melakukan aktivitas di pasar modal, tetapi bank misalnya dapat memberikan jasa kustodian, yaitu jasa menyimpan dan mengadministrasikan surat-surat berharga. Bank saat ini juga merupakan investor dan juga pialang yang cukup penting dalam perdagangan obligasi.

Aktivitas perdagangan di pasar modal dan pasar uang, yang di laksanakan oleh bagian teasury bank, tentu tidak hanya berkaitan dengan obligasi, tetapi juga forex/mata uang asing, transaksi pinjam meminjam di pasar uang, serta transaksi-transak derivatif yang berkaitan dengan instrumen-instrumen yang ada di pasar modal dan pasar uang.

Satu area yang juga mulai berkembang adalah Wealth Management. Melalui fungsi wealth management bank memberikan pelayanan keuangan yang terpadu bagi nasabah individu, tidak hanya produk simpanan dasar seperti tabungan atau deposito. Tidak juga hanya produk “treasury” (forex, structured products, dll), tetapi juga berbagai macam produk pasar modal dan asuransi.

Satu area yang juga mulai berkembang adalah Wealth Management. Melalui fungsi wealth management bank memberikan pelayanan keuangan yang terpadu bagi nasabah individu, tidak hanya produk simpanan dasar seperti tabungan atau deposito. Tidak juga hanya produk “treasury” (forex, structured products, dll), tetapi juga berbagai macam produk pasar modal dan asuransi.

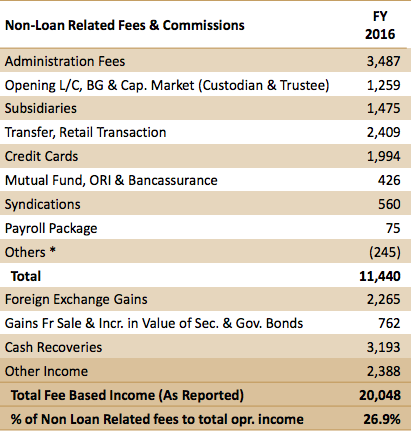

3. Contoh Pendapatan NON Bunga — Bank Mandiri

Ringkasan Laporan Laba Rugi BCA sebelumnya tidak memberikan detail yang cukup mengenai pendapatan non-bunga. Oleh karena itu mari kita tengok tabel di atas/samping, diambil dari laporan keuangan Bank Mandiri pada tahun 2016, memberikan data cukup informatif mengenai pendapatan non-bunga, yang mencapai 27% dari total pendapatan operasional Bank Mandiri.

Ringkasan Laporan Laba Rugi BCA sebelumnya tidak memberikan detail yang cukup mengenai pendapatan non-bunga. Oleh karena itu mari kita tengok tabel di atas/samping, diambil dari laporan keuangan Bank Mandiri pada tahun 2016, memberikan data cukup informatif mengenai pendapatan non-bunga, yang mencapai 27% dari total pendapatan operasional Bank Mandiri.

Administration Fee

Feeling Anda mungkin benar, bank paling getol memungut berbagai biaya administrasi, baik untuk tabungan, pinjaman, dan lain-lain. Biaya administrasi ini merupakan sumber pendapatan NON bunga terbesar bagi Bank Mandiri, yaitu sekitar Rp3.5 triliun, dari total pendapatan non bunga Rp 20 triliun.

L/C, BG, dan Capital Market

Pendapatan dalam memfasilitasi ekspor impor (L/C, letter of credit), project or business deals (BG, bank guarantee), dan pelayanan yang berkaitan dengan pasar modal seperti custodian, trustee (Wali Amanat), dan lain-lain. Total pendapatan Bank Mandiri dari area ini mencapai Rp1.25 triliun.

Subsidiaries

Ini adalah pendapatan Bank Mandiri dari berbagai anak perusahaan di berbagai sektor keuangan, termasuk pasar modal dan asuransi.

Transfer & Retail Transaction

Kita sepertinya tidak bisa melepaskan diri dari bank, terutama bank-bank besar seperti BCA dan Mandiri, dalam melakukan berbagai transakis pembayaran, transfer dana, dan lain-lain. Pendapatan Bank Mandiri dari daerah ini cukup signifikan yaitu Rp2.4 triliun, lebih dari 10% dari total pendapatan non bunga.

Credit Cards

Credit Cards

Komisi dan fee berkaitan dengan kartu kredit juga cukup besar, tercatat sekitar Rp 2triliun pada tahun 2016 lalu yang diperoleh Bank Mandiri.

Reksadana, ORI, Bancasurrance

Ini pada dasarnya adalah pendapatan yang berkaitan dengan pelayanan Wealth Management. Divisi ini relatif baru dan masih berkembang di industri perbankan Indonesia, termasuk Bank Mandiri. Tahun 2016 lalu Bank Mandiri mencatat pendapatan sekitar Rp400 miliar dari area wealth management ini.

Syndication

Pendapatan jasa sindikasi adalah fee atau komisi yang diterima bank daam mengatur sindikasi pinjaman untuk nasabah. Sindikasi pinjaman adalah pinjaman dalam jumlah yang cukup besar diatur sedemikian rupa bersama-sama bank atau institusi keuangan lain untuk nasabah tertentu.

Payroll Package

Adalah jasa untuk membantu perusahaan dalam mengelola pembayaran gajinya pada karyawan (payroll), atau secara umum bagian dari jasa cash management.

Trading Forex, Bond, etc.

Pendapatan bukan bunga yang cukup signifikan juga bagi bank adalah pendapatan dari trading mata uang asing, derivatif, pasa uang, pasarmodal/obligasi, dan lain-lain. Dalam tabel Bank Mandiri di atas, kontribusi dari trading ini cukup besar, yaitu total Rp3 triliun.

Cash Recoveries

Ini sebetulnya bukanlah pendapatan operasional perusahaan, tetapi recoveries dari kredit macet yang sudah di written off. Kredit bermasalah atau macet dalam kondisi yang berat, biasanya dihapus (write off) dari buku bank, atau dalam kata lain sudah dianggap “uang hilang”, dan dicatat sebagai biaya/kerugian. Namun, kadangkala beberapa dari kredit macet tersebut dapat ditangani sedemikian rupa, sehingga sebagian darinya bisa dicollect lagi oleh bank. Bagian yang bisa ditagih itu dicatat balik lagi sebagai pendapatan. Pendapatan ini dikenal sebagai cash recoveries.

4. Pendapatan Non Bunga Bank, di AS

Di negara lain dimana bank memiliki keleluasaan lebih tinggi dan pasar modalnya sudah lebih maju dan berkembang, pendapatan bunga bank biasanya proporsinya tidak terlalu mendominasi.

JP Morgan

JP Morgan, bank terbesar di AS, memiliki pendapatan bunga bersih kurang dari separuh total pendapatan perusahaan (warna biru tua dalam grafik di samping).

JP Morgan, bank terbesar di AS, memiliki pendapatan bunga bersih kurang dari separuh total pendapatan perusahaan (warna biru tua dalam grafik di samping).

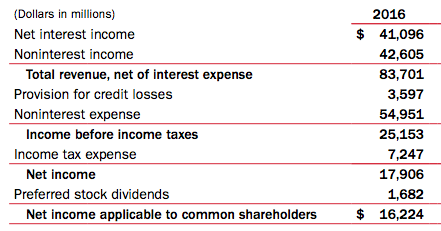

Bank of America (Merrill Lynch)

Bank of America, bank nomor 2 terbesar di AS, memiliki profil pendapatan yang mirip dengan JP Morgan. Secara keseluruhan pendapatan non bunga lebih besar dari pendapatan bunga.

Bank of America, bank nomor 2 terbesar di AS, memiliki profil pendapatan yang mirip dengan JP Morgan. Secara keseluruhan pendapatan non bunga lebih besar dari pendapatan bunga.

Goldman Sachs & Morgan Stanley

Sementara Godlman Sachs dan Morgan Stanley, bank terbesar #5 dan #6 di AS, justru pendapatan non bunganya jauh lebih besar dari pendapatan bunga. Pendapatan Bunga Goldman Sachs dan Morgan Stanley tidak sampai 10 persen dari total pendapatannya.

Sementara Godlman Sachs dan Morgan Stanley, bank terbesar #5 dan #6 di AS, justru pendapatan non bunganya jauh lebih besar dari pendapatan bunga. Pendapatan Bunga Goldman Sachs dan Morgan Stanley tidak sampai 10 persen dari total pendapatannya.

5. Biaya Kredit bagi Bank

Setelah memahami berbagai macam sumber pendapatan bank, mungkin kita juga perlu memahami sedikit tentang biaya yang harus ditanggung bank. Saya tampilkan lagi di atas/samping Ringkasan Laba Rugi Bank BCA.

Setelah memahami berbagai macam sumber pendapatan bank, mungkin kita juga perlu memahami sedikit tentang biaya yang harus ditanggung bank. Saya tampilkan lagi di atas/samping Ringkasan Laba Rugi Bank BCA.

Seperti terlihat di tabel, biaya operasional terbesar bagi bank, dan sebetulnya juga bagi hampir semua macam bisnis, adalah biaya karyawan yang mencapai hampir separuh dari total biaya operasi.

Ada satu biaya lagi yang bisa cukup besar dan sering menentukan kinerja akhir bank, yaitu biaya kredit bermasalah/macet, atau dalam istilah teknisnya provision (biaya pencadangan untuk kredit bermasalah). Pendapatan Bunga Bersih, yaitu pendapatan bunga dari pinjaman yang diberikan dikurangi bunga yang dibayarkan pada deposan, sebetulnya belum betul-betul ‘bersih’. Karena pinjaman yang diberikan bisa saja bermasalah, bunganya tidak dibayar atau bahkan pokoknya tidak dikembalikan sama sekali oleh peminjamnya. Biaya provisi ini adalah biaya untuk mengantisipasi kredit bermasalah tersebut.

Jumlah kredit bermasalah bergantung pada siklus ekonomi dan kondisi individu perusahaan. Dalam beberapa tahun terakhir, karena perlambatan pertumbuhan ekonomi, kredit bermasalah cenderung meningkat.

Para pembaca, sebelum terlalu berpanjang-panjang, saya tutup saja di sini, mudah-muahanan bisa membantu Anda sedikit memahami bisnis sebuah bank, yang sebetulnya tidak hanya berasal dari pendapatan bunga.

Salam, RF – www.FrindosOnFinance.com![]()

Feel free to share with buttons below. Thank you.