“Konsumen dan dunia usaha pada paruh pertama tahun ini diperkirakan menahan belanja atau aktivitas bisnis. Mereka memilih menyimpan dananya di perbankan.”

— Bisnis Indonesia, 3 Juli 2017

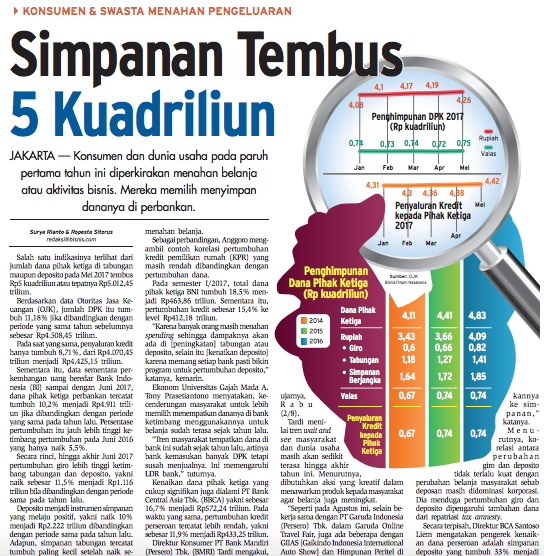

Beberapa hari yang lalu pada berita utama di halaman depan sebuah media bisnis keuangan ternama di Indonesia terpampang berita besar tentang naiknya dana perbankan karena kelesuan ekonomi. Pada berita tersebut juga dikutip beberapa sumber, termasuk ekonom senior dari universitas terkenal, dan direktur bank, yang memberikan pernyataan serupa, bahwa perusahaan dan masyarakat telah menahan diri dalam berbelanja, dan lebih senang menyimpan uangnya di Bank saja. Akibatnya, dana bank — seperti tabungan, giro, deposito — menjadi naik. Indikasi lain adalah tingginya kenaikan kredit dibandingkan dana pihak ketiga perbankan.

Bagaimana ceritanya kenaikan dana perbankan (atau dana pihak ketiga = DPK) naik, ketika aktivitas ekonomi lemah?

Mungkin logikanya kira-kira begini, orang-orang tidak menggunakan uangnya untuk berbisnis dan berbelanja ketika ekonomi lesu, tetapi memutuskan menyimpan atau menyetorkan saja di rekening tabungan atau deposito mereka di bank sehingga dana perbankan bertambah. Sebaliknya, ketika aktivitas ekonomi membaik, untuk mendanai aktivitas bisnis atau konsumsi, orang-orang mengambil uang mereka dari bank, yang berakibat pada turunnya dana perbankan atau DPK.

Tingginya pertumbuhan tabungan dan deposito dibandingkan pertumbuhan kredit, sepertinya juga dibaca sebagai: lebih banyak orang yang tidak butuh uang (dus, disetorkan ke bank), daripada orang yang butuh uang (dus, minta kredit ke bank).

Masuk akal dan logis? Kedengarannya masuk akal dan logis. Tapi, sebetulnya tidak sepenuhnya masuk akal, dan merupakan logika yang kurang tepat, bahkan cenderung terbalik, dalam memahami bagaimana uang beredar dan tercipta dan hubungannya dengan aktivitas ekonomi.

Dari Mana Uang Datang, Kemana Ia Menghilang?

Coba kita jawab pertanyaan ini, ketika perusahaan dan orang-orang mengurangi aktivitas bisnis dan belanja dan menyimpan uangnya di bank, dari mana uang tersebut mereka ambil sebelum di setor ke bank? Sumber uang tersebut dari mana? Uang kertas dan koin yang disimpan di brankas perusahaan? Uang yang kita simpan di dompet? Apakah artinya perusahaan selalu menyimpan banyak uang di brankas, dan kita menyimpan banyak uang di dalam dompet untuk kebutuhan bisnis dan belanja?

Jawabannya: tidak. Uang yang disimpan perusahaan di “brankas” atau yang kita simpan di dompet tidak banyak berubah, entah bagaimanapun kondisi ekonomi. Kalau pun berubah umumnya tidak akan signifikan jumlahnya. Perusahaan biasanya menyimpan jumlah uang kas yang sangat kecil jumlahnya relatif terhadap ukuran bisnis perusahaan, biasanya disebut petty cash. Dari namanya saja sudah “petty” alias “petite“, alias mungil. Uang kas di dompet kita juga jumlahnya tidak banyak berubah.

Kenapa? karena sebagian besar transaksi dalam ekonomi tidak menggunakan uang kartal – -kertas dan koin. Penggunaan uang kartal terbatas pada transaksi retail tertentu. (Secara musiman, uang kartal bisa saja meningkat, misalnya pada perayaan Hari Raya Idul Fitri).

Kenapa? karena sebagian besar transaksi dalam ekonomi tidak menggunakan uang kartal – -kertas dan koin. Penggunaan uang kartal terbatas pada transaksi retail tertentu. (Secara musiman, uang kartal bisa saja meningkat, misalnya pada perayaan Hari Raya Idul Fitri).

Oke, saya berikan konteks dalam situasi yang sebaliknya, yaitu ketika ekonomi membaik maka ‘logika’nya dana perbankan akan berkurang, karena perusahaan dan orang-orang mengambil uang untuk digunakan dalam aktivitas bisnis dan belanja. Pertanyaannya, kemana uang yang dibayarkan dan dibelanjakan tersebut perginya? Uang tersebut akan berpindah tangan ke perusahaan lain, tapi bukan berarti hilang begitu saja. Hampir semuanya akan masuk ke rekening perusahaan lain. Uang tidak akan berkurang di sistem perbankan, hanya pindah dari satu rekening ke rekening yang lain, atau dari satu bank ke bank yang lain.

Jadi meningkatnya aktivitas ekonomi tidak mengurangi uang di bank, uang tidak terbang hilang ke langit, akan tetap stay di sistem perbankan, hanya berganti pemilik saja karena perputaran ekonomi. Demikian juga ketika ekonomi lesu, tidak akan mendorong dana perbankan melonjak, yang terjadi ‘perputaran’ uang cenderung menurun.

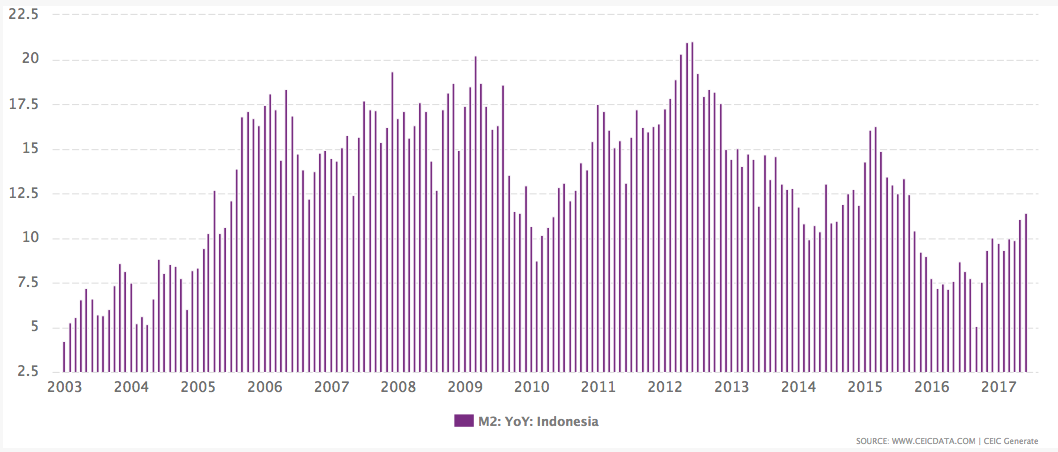

Justru logika yang lebih tepat adalah yang sebaliknya, ketika aktivitas ekonomi lesu, pertumbuhan dana perbankan cenderung melemah, pertumbuhan uang berkurang. Ketika aktivitas ekonomi bergairah, uang di bank tidak perkurang justru pertumbuhannya cenderung makin tinggi. Kok bisa?

Untuk memahaminya, kita perlu tahu konsep penciptaan uang dalam perekonomian dan sistem perbankan modern saat ini.

Konsep Penciptaan Uang (Money Creation)

Jika saya tanya, siapa yang menciptakan uang? Saya menduga sebagian besar akan menjawab, yang menciptakan uang adalah bank sentral, atau Bank Indonesia (BI). Mungkin juga ada yang menjawab, Peruri. Tetapi, Peruri hanya bertugas mencetak uang atas instruksi BI.

Mungkin anda ragu-ragu untuk percaya, jika saya bilang, sebagian besar uang bukan diciptakan oleh BI, tetapi justru oleh bank-bank umum secara beramai-ramai, seperti Bank Mandiri, BCA, BRI, Permata, dan semua bank yang memiliki ijin untuk memberikan kredit dan mengambil simpanan masyarakat.

Betul, bank sentral atau BI menciptakan uang kas yang kita pegang, yaitu uang kartal (koin dan kertas). Tidak ada pihak lain yang berhak menciptakan uang kartal kecuali Bank Indonesia. Namun sekarang coba hitung berapa jumlah uang yang anda miliki di dompet Anda, mungkin Rp500 ribu, atau Rp200 ribu, sebagian mungkin menyimpan di dompetnya lebih banyak Rp1juta atau lebih.

Katakan uang di dompet Anda sebesar Rp500 ribu. Apakah hanya itu uang yang anda miiki? Tentu tidak, anda pasti memiliki uang jauh lebih banyak dari itu, mungkin Rp50 juta atau Rp50 miliar. Namun, uang itu tidak anda simpan dalam dompet atau selipkan di bawah kasur, tetapi anda simpan di bank.

Katakan uang di dompet Anda sebesar Rp500 ribu. Apakah hanya itu uang yang anda miiki? Tentu tidak, anda pasti memiliki uang jauh lebih banyak dari itu, mungkin Rp50 juta atau Rp50 miliar. Namun, uang itu tidak anda simpan dalam dompet atau selipkan di bawah kasur, tetapi anda simpan di bank.

Jadi, bagi kita ada dua macam uang yang kita miliki, uang yang kita simpan dan pegang secara fisik (uang kartal = kertas dan koin), serta uang yang kita simpan di bank dalam bentuk giro, tabungan, atau deposito. Oleh bank uang kita tersebut dinamakan Dana Pihak Ketiga (DPK), atau dalam bahasa sederhana sering dinamakan dana perbankan. Uang yang kita simpan di perbankan biasanya jauh lebih banyak daripada uang kertas dan koin yang kita pegang sehari-hari. Untuk level perusahaan, rasio uang yang disimpan di bank bahkan biasanya jauh lebih besar daripada uang yang mereka simpan di petty cash atau brankas.

Nah, uang yang kita simpan dalam bentuk giro, tabungan, atau deposito itu apakah diciptakan oleh bank sentral atau BI? Jawabannya : TIDAK. Seperti yang saya sampaikan di atas yang menciptakan uang itu adalah bank-bank umum. Bagaimana bank tersebut menciptakan uang? Melalui proses pinjam-meminjam. Ketika bank memberikan kredit atau pinjaman pada nasabah, maka pada saat yang sama bank akan “menciptakan” uang buat nasabah tersebut dengan mentransfer ke rekening giro atau tabungan nasabah. Nasabah kemudian dapat mentransfernya ke pihak lain dalam memfasilitasi aktivitas ekonomi.

Betul, hanya sesederhana itu. Saya ulangi sekali lagi. Ketika sebuah bank, katakan Bank Mandiri, memberikan kredit KTA pada saya sebanyak Rp50 juta, maka bank Mandiri menciptakan uang dan menyetorkan Rp50 juta ke rekening saya di Bank Mandiri. Itu uang siapa? Bukan uang siapa-siapa, Bank Mandiri menciptakan uang begitu saja. Bisa dikatakan tinggal dipetik dari udara, tapi tentu berlandaskan transaksi ekonomi, yaitu pinjam meminjam tadi.

Secara pembukuan, yang dilakukan bank adalah, menambah Rp50juta di Neraca Aset/Aktiva sebagai kredit yang diberikan kepada nasabah, dan menambah Rp50 juta di bagian Neraca Kewajiban/Pasiva sebagai tabungan nasabah.

Secara pembukuan, yang dilakukan bank adalah, menambah Rp50juta di Neraca Aset/Aktiva sebagai kredit yang diberikan kepada nasabah, dan menambah Rp50 juta di bagian Neraca Kewajiban/Pasiva sebagai tabungan nasabah.

Jadi, setiap bank memberikan kredit pada nasabah, maka uang akan tercipta sejumlah kredit yang diberikan tersebut. Tentu ketika kredit itu dilunasi, uang juga berkurang, uang di tabungan kita berkurang karena kita setor ke bank, pada saat yang sama kredit atau utang kita pada bank juga berkurang.

Namun, secara umum, terutama untuk negara seperti Indonesia, jumlah uang cenderung terus tumbuh dalam berbagai siklus ekonomi, karena aktivitas ekonomi yang terus meningkat membutuhkan uang sebagai alat transaksinya. Bahkan ketika tidak ada perubahan dalam aktivitas dan perilaku transaksi ekonomi, jumlah uang beredar bisa tetap meningkat karena inflasi, yaitu nilai nominal transaki ekonomi meningkat. Walau, kita bisa juga beragumen, inflasi terjadi karena uang yang diciptakan melebihi kebutuhan transaksi ekonomi riil. Tetapi ini adalah sebuah bahasan yang berbeda.

Jadi, sekarang Anda mungkin tidak terlalu shocked ketika saya bilang uang sebagian besar diciptakan oleh bank bukan oleh BI. Uang yang diciptakan tadi baru ‘bertransformasi’ menjadi uang BI, ketika kita menariknya dalam bentuk uang uang kartal (kertas dan koin).

Bank Bisa Menciptakan Uang Tanpa Batas?

Mungkin ada yang berfikir, sepertinya Bank Umum gampang sekali menciptakan uang, tinggal kasih kredit, lalu pihak penerima kredit dapat uang. Berarti bank umum bisa menciptakan uang sebanyak mungkin? Dan, ternyata yang menentukan jumlah uang beredar adalah bank umum bukan BI? Tidak juga.

Uang sebagian besar diciptakan oleh bank umum, tetapi dikontrol oleh Bank Indonesia (dan sebagian juga oleh OJK). BI mengatur jumah uang beredar dengan kebijakan dan aktivitas moneter. BI misalnya, menaikkan atau menurunkan tingkat suku bunga. Jika suku bunga lebih tinggi maka permintaan akan kredit akan berkurang, mengurangi potensi penciptaan uang, dan sebaliknya ketika suku bunga diturunkan. BI bisa melakukan intervensi langsung dengan mensuplai atau menyerap likuiditas dari sistem, dengan menerapkan aturan bahwa bank harus menyimpan cadangan (reserves) sejumlah tertentu di BI, dan lain-lain.

Uang sebagian besar diciptakan oleh bank umum, tetapi dikontrol oleh Bank Indonesia (dan sebagian juga oleh OJK). BI mengatur jumah uang beredar dengan kebijakan dan aktivitas moneter. BI misalnya, menaikkan atau menurunkan tingkat suku bunga. Jika suku bunga lebih tinggi maka permintaan akan kredit akan berkurang, mengurangi potensi penciptaan uang, dan sebaliknya ketika suku bunga diturunkan. BI bisa melakukan intervensi langsung dengan mensuplai atau menyerap likuiditas dari sistem, dengan menerapkan aturan bahwa bank harus menyimpan cadangan (reserves) sejumlah tertentu di BI, dan lain-lain.

Kemudian, jika bank memberikan kredit dan menciptakan uang, maka asetnya akan menggelembung. OJK menentukan rasio permodalan yang harus dimiliki oleh bank relatif terhadap aset. Jadi kemampuan modal juga membatasi keleluasaan bank dalam memberikan kredit, dan menciptakan uang.

Dalam batasan yang diberikan oleh BI dan OJK jumlah uang tercipta juga ditentukan oleh motif dan rasional ekonomi. Bank tidak akan memberikan kredit jika mereka rasa tidak itu tidak layak untuk diberikan, karena bank melakukannya dengan motif mencari keuntungan buat pemegang saham. Perusahaan dan masyarakat juga tidak akan meminta kredit pada bank, jika mereka rasa tidak perlu dan membebani keuangan mereka.

Pertumbuhan Kredit, Pertumbuhan DPK, Pertumbuhan Ekonomi

Lalu, jika uang tercipta di bank seiring dengan penciptaan kredit, kenapa uang/dana di perbankan bisa tumbuh lebih besar dari kredit? Yang jelas bukan karena perusahaan atau masyarakat menahan belanja dan menyimpan uangnya di bank.

Tidak semua uang dalam bentuk dana di bank diciptakan melalui pemberian kredit (loan) oleh bank umum. Uang bisa diciptakan juga ketika bank membeli aset keuangan dari pihak lain bukan bank, misalnya surat berharga seperti obligasi. Uang juga tercipta ketika ada aliran modal dari luar negeri ke Indonesia, misalnya dalam pembelian saham atau obligasi domestik, dana tersebut muncul di rekening perbankan domestik sebagai dana pihak ketiga, tanpa ada kredit/pinjaman tercipta di dalam negeri, biasanya ini diiringi dengan naiknya cadangan devisa bank sentral.

Demikian juga, ketika pemerintah meningkatkan aktivitas ekonominya, dengan menarik dana di bank sentral dan memindahkan ke rekening bank umum untuk digunakan oleh institusi negara, maka suplai dana pun naik tanpa peningkatan kredit dari bank umum.

Demikian juga, ketika pemerintah meningkatkan aktivitas ekonominya, dengan menarik dana di bank sentral dan memindahkan ke rekening bank umum untuk digunakan oleh institusi negara, maka suplai dana pun naik tanpa peningkatan kredit dari bank umum.

Perlu juga diketahui, kredit yang macet harus di written off akan mempengaruhi juga tingkat relatif pertumbuhan kredit dan deposito.

Bottom Line

Jadi, pertumbuhan dana perbankan yang naik tidak dapat disimpulkan sebagai indikasi melemahnya aktivitas investasi maupun konsumsi dari masyarakat. Justru, sebaliknya, ini biasanya (tapi tidak selalu) merupakan indikasi menuju peningkatan aktivitas investasi dan konsumsi, yang diantisipasi oleh permintaan kredit, dan terciptanya uang.

Atau, bisa jadi indikasi ekspektasi terhadap prospek pertumbuhan dalam negeri oleh investor asing, dengan membawa aliran modal ke Indonesia. Yang dalam hal ini akan menyebabkan pertumbuhan dana perbankan lebih besar dari pertumbuhan kredit dalam negeri.

Kadangkala, tingginya pertumbuhan dana perbankan relatif terhadap kredit, bisa juga indikasi permasalahan dalam perekonomian yang mengakibatkan naiknya kredit bermasalah, dan pada akhirnya sebagian akan dihapus (written off) oleh bank. Dalam hal ini tentu jumlah kredit berkurang, tetapi bank tidak dapat begitu saja menghapus deposito dalam bukunya, kecuali bank tersebut bangkrut.

Contoh ekstrimnya adalah yang terjadi pada krisis moneter 1998, kredit bermasalah di written off besar-besaran, sehingga rasio kredit terhadap deposito anjlok. Bank diselamatkan oleh pemerintah, demikian juga tabungan dan deposito nasabah, melalui program rekapitalisasi pemerintah.

Perlu saya garis bawahi, saya tidak mengatakan kenaikan dana pihak ketiga perbankan sebagai tanda telah terjadi pemulihan ekonomi di Indonesia. Saya hanya sekedar meluruskan pandangan, yang dalam pemahaman saya, keliru dalam menafsirkan naiknya dana perbankan.

Sebelum saya tutup, coba perhatikan dua grafik dibawah, menunjukkan bahwa pertumbuhan ekonomi cenderung berjalan seiring, bukan berlawanan, dengan pertumbuhan uang, yang sebagian besar darinya adalah dalam bentuk dana pihak ketiga perbankan.

Salam, RF – www.FrindosOnFinance.com![]()

Feel free to share with buttons below. Thank you.